Option

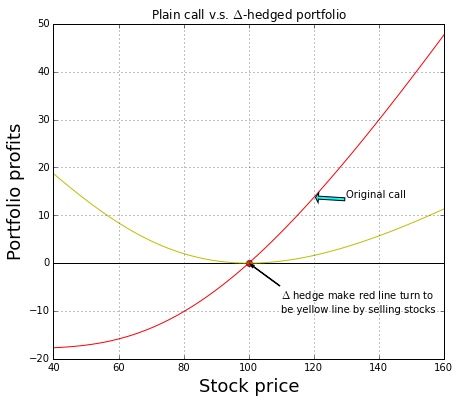

delta hedge

Delta = 0.5 | | Type | BS | Price | Qty | Delta | PNL | | — | — | — | — | — | — | — | | Day1 | Call Option | Buy | 5 | 100 | 0.5*100=50 | -500 | | | Stock | Short Sell | 100 | -50 | =Qty=-50 | +5000 | | Day2 | Call Option | | 5.50 | 100 | 51 | +50 | | | Stock | | 101 | 50 | -50 | -50 | | | stock | sell | 101 | 1 | | | | | | | | | | | | | | | | | | |w | | | | | | | | | Day1 | | | | | | |

vol surface & term structure

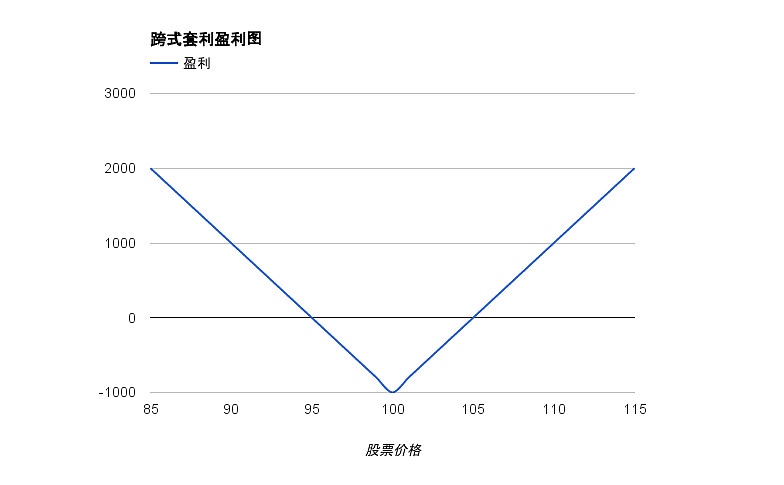

Straddle 期权跨式套利策略

美股有一个显著特点,就是财报出来的当天如果和分析师的预测相差悬殊,股价会出现大幅波动,动不动大涨10%或者大跌10%,那么运用期权跨式套利策略,能吃到一口不错的肉。只要股价是大幅波动,无论正向波动还是反向波动,只要是大幅就能获得不错的利润。当然如果没有出现大幅波动就是亏损啦。

跨式套利策略,英文名叫Straddle。具体方法是:

同时买进一手相同到期日同一定约价的call(认购期权)和put(认沽期权)。比如同时买进8月到期定约价100的call和put,那么这个策略的盈利示意图如下:

这个图的意思就是说,在期权到期那天,如果正股价格落在95-105之间,那这个策略是亏损的,如果正好是定约价100,那就是最大亏损,即call和put差不多都归零了,也就是你购买put和call的本金都赔光了。如果股价小于95,或者大于105,则开始盈利,离定约价越远盈利越多。

对期权一点都不了解的同学可能想不通为什么会有这样的盈利模式,我简单解释下期权。

期权,其中权就是权力,对于股票期权来说就是买进股票的权力(英文叫call,中文叫认购)和卖出股票的权力(英文叫put,中文叫认沽)。那么期就是时间,也就说这个权力是有时间属性的。以苹果为例,现价$98.66,那么 7月29 100 CALL,这个期权的意思就是在2016.7.29那天以100块的价格买进苹果的权力,这个期权现在的价格是1.33,如果7月29号那天,苹果价格为105,那这个期权的价格基本在4.95附近,你可以在那天把手中的期权卖掉,这样获利272%。也可以选择行使你的权力,以100块的价格买进苹果股票。如果7月29那天,苹果股价低于100,那这个期权的价格为0(因为不会有人以100块的价格买苹果了),也就是你的1.33全部打了水漂,亏损100%。 再来看put,7月29 100 PUT,意思是在2016.7.29日以100块的价格卖出苹果的权力,这个put的现在的价格是2.70,那么7月29到期那天苹果股价如果是95,那这个put的价格差不多4.5的样子,同样可以选择卖掉手头的put获利了结,也可以选择把你手中持有的苹果正股以100块的价格卖掉。如果到期那天苹果的价格超过100,那这个pu价格归0,也称做无价值的过期了。

总结下: 买CALL,正股超过定约价赚钱,超的越多赚的越多;正股低于定约价,低多少都是亏光买call的成本(亏损是固定大小的金额) 买PUT,正股跌过定约价赚钱,跌的越多赚的越多;正股高于定约价,高多少都是亏光买put的成本。(亏损是固定大小的金额)

那么一个跨式套利,当股价超过定约价一定幅度,盈利=call的盈利-put的成本;当股价低于定约价一定幅度,盈利=put的盈利-call的成本;股价落在这两个区间内时,任何一方的盈利都不足以覆盖另一方的成本,就形成亏损了。

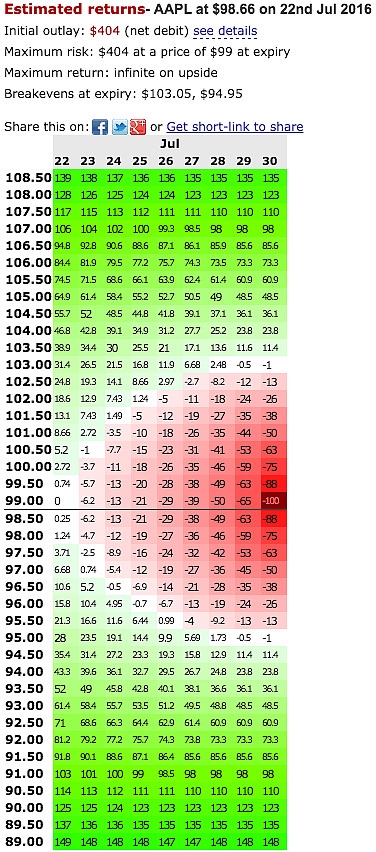

这个网站提供一些主流期权策略的利润计算,我算了下Apple的straddle策略,结果如下:

解释下上图: 今天(2016.7.22)Apple的价格是98.66,我以2016.7.29日到期99块的定约价建立一手跨式套利。图种数据是盈利百分比,绿色部分是盈利,红色部分是亏损。如果持有到期,那苹果股价低于94.5或高于103.05都可以盈利,最高盈利是当苹果股价向下89块的话,盈利148%。(当然这里只算到89块,下的越多盈利越多)。苹果股价向上到108.5则盈利135%,当然更高的话盈利更大,理论值是无穷大

实际操作的时候我会在26号收盘前1个小时(苹果26号盘后公布财报)按离当时的价格最近的定约价建仓,第二天开盘清仓,最大亏损估计也就6%-7%,假设仍然是99块的定约价那盈亏平衡点就是95.5和102之间,基本上涨跌幅超过4%应该就有盈利,如果股价涨跌幅10%的话,盈利将接近130%。

不过总的来说,大多数时候财报都和预期相符,如果真的市场传闻很多,期权价格可能已经脱离正常定价(反映了可能潜在的预期波动,即隐含波动率),那即便财报后波动幅度挺大,这个策略可能也吃不到什么肉。总之这个本质上是赌财报出来会大幅波动,是赌就轻仓参与,小赌怡情就行了

大部分期权在ER的时候long volatility都会亏钱。long straddle比long strangle还容易亏钱。基本上不用考虑了

mmmmmm

IC策略(做空波动性)大多数时候更容易赚钱啊。我算了下,如果long put 96P, short put 97P, short call 100C, long call 101C, 到期日全部为Jul 29的话,96.3-100.7之间不亏钱,最大盈利一手213,而区间外的最大亏损为一手100。盈亏比:2.13,赌股价走不出96.3-100.7